Pour beaucoup d'entre vous à l'approche des 45 ans, c'est le moment de se poser des questions sérieuses sur votre avenir financier. Peut-être avez-vous déjà un petit matelas de sécurité, ou peut-être êtes-vous en train de repenser votre manière d'épargner. Quoi qu'il en soit, à 45 ans, il est temps de faire des choix financiers astucieux.

Cet article est pour vous si vous avez 45 ans et que vous cherchez des astuces concrètes pour booster votre épargne. Que vous soyez un parent qui pense à l'avenir de ses enfants, un professionnel qui rêve d'un changement de carrière, ou quelqu'un qui aspire à une retraite tranquille, vous êtes au bon endroit. On va parler de combien il est judicieux d'épargner à cet âge, des meilleures façons de le faire, et on va même jeter un œil à ce que font les autres Français. Alors, prêt à découvrir des stratégies d'épargne qui pourraient bien changer votre avenir financier ?

Que vous ayez 40 ans ou 45 ans, il n'y a pas de chiffre magique pour l'épargne, car chaque situation est unique. Votre niveau de revenu, vos projets de vie, et vos engagements financiers (vos charges, vos dettes) jouent tous un rôle dans la détermination de ce montant. Il est donc inutile de se stresser si vous pensez ne pas être dans la "norme".

Les experts financiers conseillent souvent d'avoir mis de côté environ quatre à sept fois votre salaire annuel à cet âge. Cette somme représente un filet de sécurité pour les imprévus, une aide pour vos projets futurs, et une base pour une retraite confortable :

📝 Prenons l'exemple de Marie et Jean, tous deux cadres, avec un revenu annuel de 50 000€ chacun. Avec un revenu mensuel combiné de 8 333€ (50 000€ annuels chacun), l'application de la règle 50/30/20 pourrait être une méthode efficace pour organiser leurs finances. Voici comment ils pourraient procéder :

✅ En adoptant cette approche, Marie et Jean peuvent non seulement gérer efficacement leurs finances actuelles, mais aussi se préparer pour l'avenir. Bien sûr, ils peuvent ajuster ces pourcentages en fonction de l'évolution de leur situation financière et personnelle ainsi que leur mode de vie, par exemple en augmentant leur épargne si leurs revenus augmentent ou si leurs dépenses essentielles diminuent.

À 45 ans, tout comme à 40, l'épargne idéale dépend de votre situation personnelle. Comme on vous l'a expliqué ci-dessous, il n'y a pas de montant universel. Même si une règle générale suggère d'avoir économisé au minimum environ quatre fois votre salaire annuel, faites le maximum sans vous mettre de pression. Le principal est que vous épargnez, même si ce n'est qu'un peu pour commencer.

Cette recommandation peut varier en fonction de votre style de vie, de vos revenus, vos charges et de vos plans pour la retraite. Si vous envisagez une retraite anticipée ou un mode de vie plus onéreux pendant vos années de retraite, alors vous devriez augmenter cet objectif d'épargne. À l'inverse, si vous prévoyez de travailler au-delà de l'âge de la retraite habituel ou d'adopter un mode de vie plus modeste, un montant d'épargne inférieur pourrait très bien être suffisant.

🚨 Aussi, nous vous recommandons de veiller à avoir un bon équilibre entre des investissements à risque modéré et des placements plus sûrs. Cela permet de faire fructifier votre épargne tout en protégeant une partie de votre capital contre les fluctuations du marché. À votre âge, il est conseillé de revoir régulièrement votre portefeuille d'investissement pour s'assurer qu'il reste aligné avec vos objectifs de retraite et votre tolérance au risque.

À 45 ans, il est très important de définir une stratégie d'épargne adaptée pour vous assurer une gestion financière efficace et sereine. À cet âge, vous avez probablement une vision plus claire de vos objectifs à moyen et long terme que quelques années auparavant. Voici quelques étapes clés pour établir une méthode d'épargne optimale à 45 ans :

Imaginons Clara, 42 ans, architecte indépendante avec un revenu annuel de 70 000€. Voici comment elle pourrait appliquer la règle de Kimmie Greene et la méthode 50/30/20 pour gérer son épargne :

1) Règle de Kimmie Greene : Selon cette règle, Clara devrait viser à épargner un an de salaire tous les cinq ans. Pour elle, cela signifie mettre de côté 70 000€ en cinq ans. Pour atteindre cet objectif, elle devrait épargner environ 20% de son revenu annuel, soit 14 000€ par an.

2) Application de la règle 50/30/20 : La répartition du budget annuel de Clara selon cette règle serait :

En suivant cette méthode, Clara peut non seulement s'assurer de couvrir ses besoins et de profiter de la vie, mais aussi de se constituer une épargne robuste. Cela lui permettrait de préparer des projets futurs, comme l'achat d'un nouvel espace de travail ou le financement de ses voyages, tout en bâtissant un fonds pour sa retraite.

✅ En épargnant régulièrement 1 166€ par mois, Clara pourra atteindre son objectif d'épargne de 70 000€ en cinq ans, conformément à la règle de Kimmie Greene. Cette approche disciplinée lui offre une vision claire de sa trajectoire financière et la tranquillité d'esprit, sachant qu'elle se prépare activement pour son avenir.

À cet âge, l'épargne idéale dépend de plusieurs facteurs personnels, tels que vos objectifs de vie, votre situation familiale, et votre capacité d'épargne. Pour quelqu'un qui a des responsabilités familiales importantes, comme des enfants à charge ou des parents âgés dont il faut s'occuper, une épargne plus conséquente peut être nécessaire pour assurer une sécurité financière adéquate. En revanche, une personne avec moins de charges familiales pourrait opter pour une stratégie d'épargne plus souple.

📊 Les études indiquent que les personnes qui commencent à épargner de manière régulière dès le début de leur carrière et qui maintiennent une stratégie d'épargne constante sont généralement mieux préparées financièrement pour l'avenir. Bien sûr, cela semble évident, mais il est important de le souligner. À 45 ans, il faut se concentrer non seulement sur le montant de l'épargne accumulée, mais aussi sur la façon dont cette épargne est gérée. Avoir un montant significatif mis de côté est essentiel, mais il est tout aussi important de veiller à ce que ces économies soient diversifiées et investies dans des produits financiers qui correspondent à votre profil d'investisseur et qui offrent de bonnes performances.

À 45 ans, cette réserve financière, bâtie grâce à une épargne régulière, vous offre une protection financière solide, vous permettant de faire face à ces situations sans bouleverser votre budget quotidien ou avoir recours à des emprunts coûteux.

Avoir une épargne disponible est essentiel pour faire face aux imprévus de la vie, qu'il s'agisse d'un événement inattendu ou d'un accident. Ce fonds d'urgence, constitué grâce à votre épargne, servira de bouclier financier, vous permettant de répondre à ces situations sans perturber votre budget habituel ou recourir à des prêts coûteux.

Mettre de côté une partie de vos revenus régulièrement est un moyen efficace de se constituer un complément financier pour la retraite. Grâce à cette épargne, vous pourrez vivre confortablement une fois votre carrière achevée, en vous adonnant à vos passions ou en voyageant, sans dépendre uniquement de votre pension de retraite qui pourrait être insuffisante. Commencer tôt, que vous ayez, 35, 40, 45 ans ou plus : c'est la clé pour une retraite sereine.

Épargner ne se limite pas à mettre de l'argent de côté ; c'est le premier pas vers l'augmentation de votre capital. Cela vous donne l'opportunité de diversifier vos investissements, que ce soit dans des actions via un PEA, des contrats d'assurance-vie, ou dans l'immobilier, comme les investissements en SCPI.

En épargnant, vous préparez l'avenir financier de vos enfants ou de vos héritiers. Cela leur permettra de bénéficier d'un patrimoine qui les soutiendra dans leurs études, leur autonomie financière et contribuera à la transmission de votre héritage familial.

Une interrogation majeure se pose : quel est le montant idéal d'épargne à 45 ans ? Pour répondre à cette question, explorons les habitudes d'épargne en France à cet âge. À 45 ans, de nombreux Français ont déjà établi une routine d'épargne efficace. Se référer à la moyenne nationale peut être un bon point de départ pour établir nos objectifs d'épargne personnels. Examinons cela plus en détail.

D'après les informations récentes fournies par l'INSEE, le taux d'épargne des ménages français atteignait 17,4 % en 2022. Cela signifie qu'en moyenne, les ménages en France ont économisé 17,4 % de leur revenu disponible brut. En termes concrets, cela représente une somme totale d'épargne de 1 027,4 milliards d'euros.

Pour calculer l'épargne moyenne par ménage en France, il suffit de diviser le montant total de l'épargne par le nombre total de ménages, ce qui revient à une moyenne d'environ 7 306 euros par ménage.

Cette moyenne masque des différences significatives. L'épargne fluctue grandement selon plusieurs critères, tels que la catégorie socioprofessionnelle et l'âge. Par exemple, les ménages à revenus plus élevés ont généralement une capacité d'épargne supérieure à ceux aux revenus plus faibles, et les ménages plus âgés ont tendance à avoir accumulé plus d'épargne que les ménages plus jeunes.

📊 De plus, l'étude indique que l'épargne des ménages français est fréquemment destinée à l'achat de biens immobiliers et à la création d'un fonds d'urgence pour faire face aux situations imprévues.

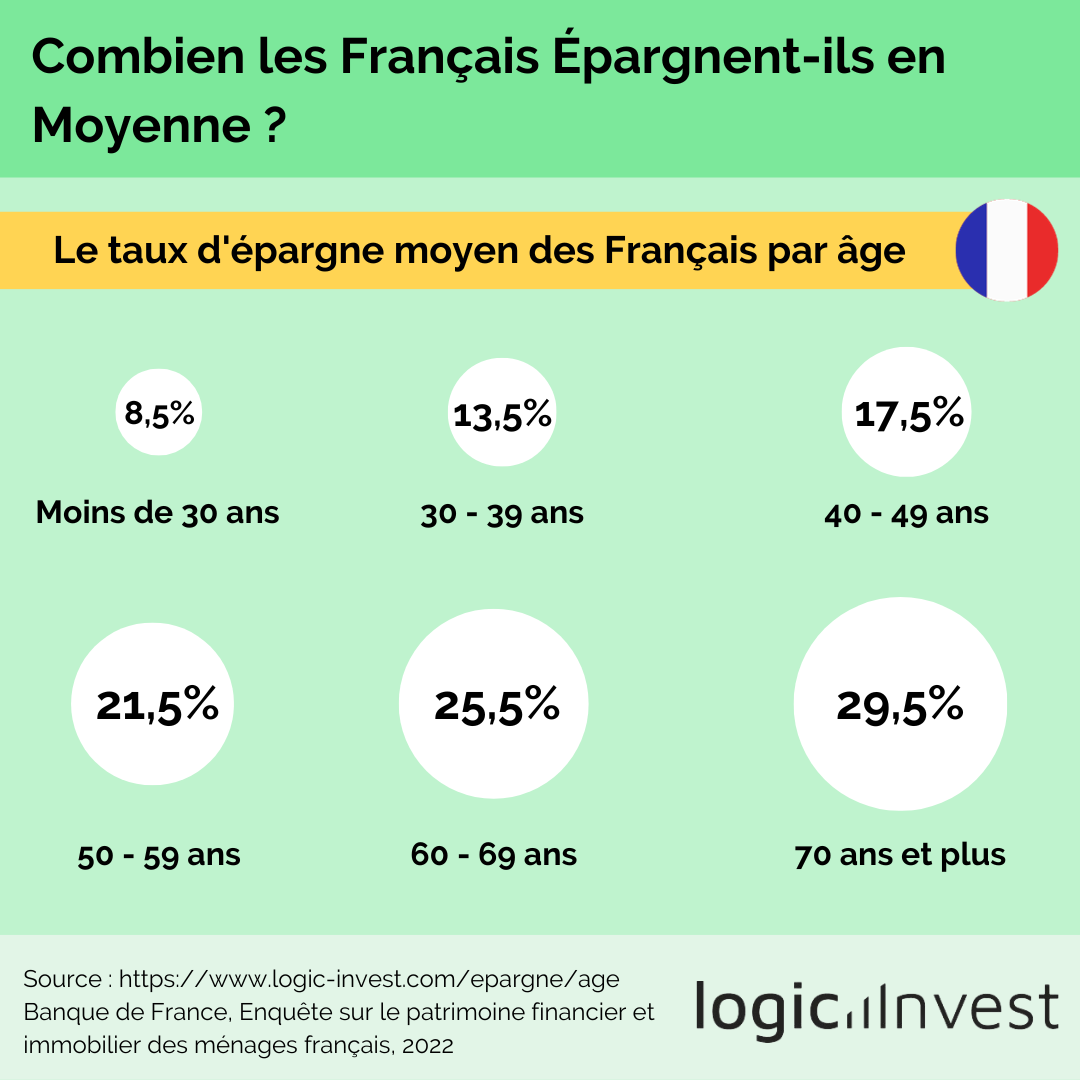

L'épargne moyenne des Français par âge est la suivante :

L'épargne moyenne des Français augmente avec l'âge. Cela s'explique par plusieurs facteurs, notamment la progression de la carrière professionnelle, l'accumulation de patrimoine immobilier et financier, et la diminution des dépenses liées aux enfants.

Il est donc tout à fait normal que les Français, ceux de 45 ans par exemple, épargnent en moyenne plus grâce à une augmentation de leur revenu professionnelle ou un possible héritage par exemple.

En 2022, la Banque de France a réalisé une grande enquête avec des statistiques sur le patrimoine financier et immobilier des Français. Le taux d'épargne moyen est le taux d'épargne qui mesure la part du revenu disponible brut qui n'est pas utilisée par les ménages en dépense de consommation finale.

📊 Avec un taux d'épargne de 17,5%, un adulte, qui a généralement des revenus plus stables et peut-être plus élevés que les jeunes adultes, peut se permettre d'épargner davantage.